励石分享|今天你健身了吗?健身行业百花齐放

励石创投是一家专注于初创期风险投资和扩展期成长投资的风险投资机构,重点投资于运作主体在中国及美国市场的初创型及成长型企业。励石创投以“成为一家有价值、受尊敬、并具有国际影响力的投资机构”为愿景,结合其自身LP及产业链资源,通过对资本和管理的帮助,促进企业创新与成长。励石创投重点关注人工智能、企业服务、消费升级等领域的投资。

引言:在调研与实地考察市场上大部分健身产业后,本文认为未来健身房将成为第三生活空间中的重要场景,这其中的趋势前景反映的不仅是健身房经营模式的更迭升级(供给端),也是消费者健身习惯的变化(需求端)。对于消费人群而言意味着:花在健身房的时间越来越多,在健身房消费方向更加多样化。同时,健身人群具有高频、固定、社交属性,健身消费的扩展空间很大。对于健身房而言,健身房的场景意义越来越重要,兼具服务、体验、教学的多功能场景。本文认为,关注健身行业其风险点在于健身房痛点未有改善、健身会员渗透率不达预期、租金和人工成本过高、健身房运营压力。

一、健身房:未来消费人群的第三空间

第三生活空间一词源于星巴克的经营理念,即打造除了工作、睡觉以外的生活场景。星巴克的大部分门店基本做到了这样的定位,无论是装修格局(用来葛优躺的沙发、适合两三小聚的圆桌、亦或是另辟一角教授咖啡调制课程),还是菜单(从咖啡延伸到饮品、三明治、甜点),星巴克都紧紧围绕消费者(尤其是中产阶级和小资群体)在第三生活空间的各类身心和消费需求。

如果将一天 24 小时时间划分一天中约有 5-7 小时属于第三生活空间(排除工作和睡觉的第一/第二生活空间),该时间段内的消费行为需要满足消费者以下需求:社交、身心放松、自我改善等,对应的消费包括健身运动、娱乐活动(逛街/看电影等)、休闲活动(下午茶/喝咖啡等)等该时间段内的消费行为需要满足消费者的社交、身心放松、自我改善等需求。健身将成为第三生活空间中的重要场景。

如果说星巴克满足了消费者在第三生活空间中“静”的需求,那“动”的需求则关乎健身活动。未来健身房将逐渐成为工作和休息外的第三生活空间中重要的场景,对于健身房意味着:距离第一或者第二生活空间越近越好(选址)、提供的服务更加多元化,也包括社交和娱乐(盈利模式/面积/服务)、具备转化衍生消费的巨大潜力和空间。对于消费人群而言意味着:花在健身房的时间越来越多,在健身房消费方向更加多样化。

二、健身行业的供给端与需求端

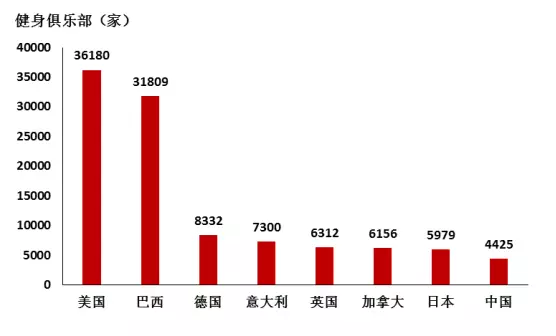

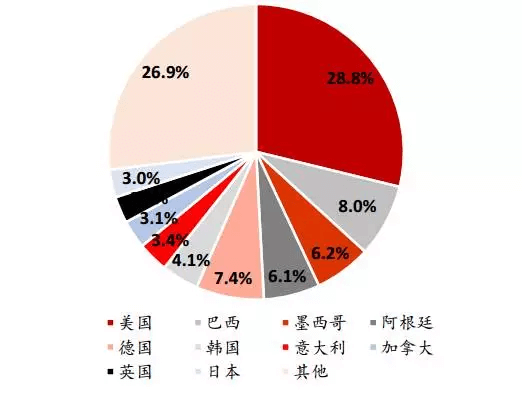

1)供给端: 健身房数量快速增加,行业呈现繁荣态势。 IHRSA 报告显示:排名前十的健身国家的产业总收入占据全球健身总收入的 73%,中国健身产业的总收入和俱乐部数量均未进入世界前十,但是产业增长迅猛。2008-2015 年,国内健身俱乐部数量从 2270 家增长至 4425 家( GAGR6.92%);从业人数从 6.67 万人增长至 11.34 万人( GAGR 7.87%), 其中 2015 年同比大增 20.84%。

图表1:部分国家健身俱乐部数量

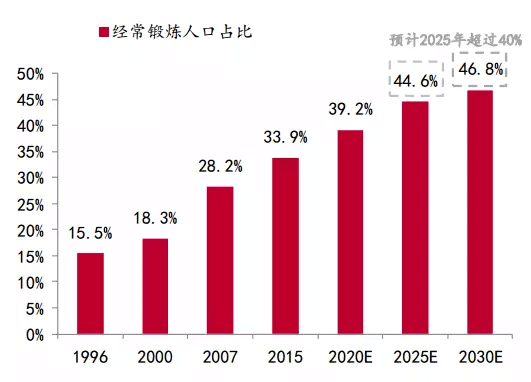

2)需求端: 中国居民健身意识增强, 健身人口快速增加, 行业潜力巨大。近年来我国经常锻炼人口的比重逐年增加,我国经常锻炼人口占比从1996年的15.5%增长到目前的33.9%,健身人群随之增加。根据 《 AASFP中国健身俱乐部调查报告》: 2015 年国内健身有效会员数在 663.7 万左右( 渗透率 1.47%), 与美国等拥有成熟健身市场的国家相比,国内健身会员渗透率提升空间广阔(美国 17.6%/加拿大 17.9%/英国 12.9%/澳大利亚 11.4%)。 预计 2020 年我国经常锻炼人口将接近 40%,至 2030年该比例有望接近 50%。

图表2: 经常锻炼人口增加, 2025 年超 40%

图表3:中美商业健身市场大数据比较

图表4:全球前十大健身市场占73%

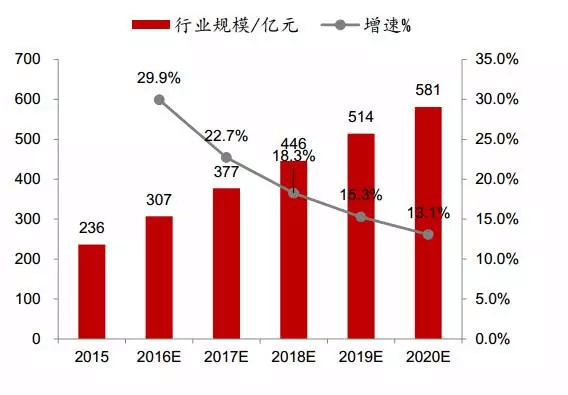

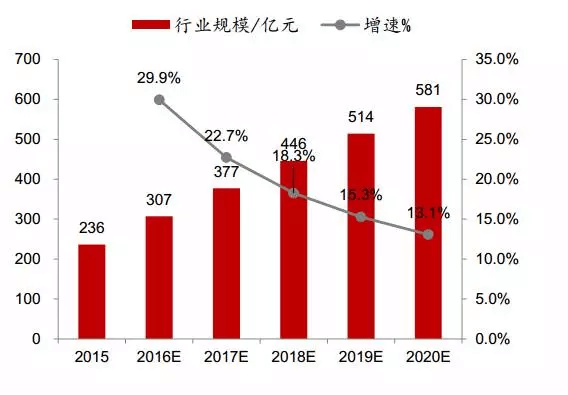

三、健身行业空间预计未来复合增速20%以上

健身会员渗透率和二次消费转化率提升驱动国内健身服务行业未来实现 20%的复合增长。 我们测算的健身服务行业规模包括会员会籍收入和私教课程收入(其他周边服务和产品销售占比较小、暂不计)。基于健身年卡 2500元/张、私教课程 250 元/节、每年私教课程 25 节/人(尼尔森调查)的基础假设,驱动行业增长的核心变量包括:健身会员数量与私教转换比例。

1)健身会员数量: 根据《 2016 年健身教练职业发展研究报告》, 2016年中国健身俱乐部数量达5310家,以一家 1000平米的健身房为例,平均有效会员1数在 1500-2000 名左右,以此测算2016年国内健身有效会员数在 800万左右( 与《 AASFP 中国健身俱乐部调查报告》接近)。 未来整体健身会员数量的增加主要来源于健身房数量增加、以及消费者健身习惯养成后对健身房消费粘性增强带来的单店平均有效会员数的增加,预计 2016-2020 年健身会员数量将以 13%左右的复合增速增长至 1200 万,届时健身会员渗透率提升至 2.3%。

2)私教使用比例: 根据尼尔森数据,其调查样本对应健身人群的使用私教比例在三分之一,结合实际调研和访谈,我们认为目前国内健身行业私教使用比例可能低于该样本比例、预计15%-20%左右。考虑到使用私教有利于消费者形成健身习惯从而达到健身效果,随着私教数量增加、以及健身房私教课程内容优化,未来私教使用比率有望逐渐提升,预计到 2020 年有望达35%。

综上测算得到,2016年中国健身服务行业规模350亿元左右,其中私教业务带来的贡献约 35%左右;预计到2020年行业规模将达约 600 亿元左右、CAGR20%,届时行业整体私教业务贡献比例有望超 40%。

图表5:国内健身服务行业增速预测

3)从区域来看,一线城市健身房数量接近饱和,未来增量在准一线3城市。目前北上广深的健身房资源占全国的70%左右,其中上海和北京的遥遥领先,健身会所数量近 1100/850 家,连锁健身品牌会所数量约250/130家,由威尔士、一兆韦德、舒适堡、美格菲等连锁健身俱乐部组成。目前,健身风尚已经由北上广深蔓延到了准一城市,健身资源渐为丰富。但准一线城市的大型连锁健身房和精品化工作室数量均显著少于一线城市。随着准一城市的健身消费水平逐渐接近一线城市,本地健身俱乐部(工作室)与品牌健身俱乐部将不断增加,准一城市将成为未来主要的健身房增量来源。

四、健身房总体盈利模式

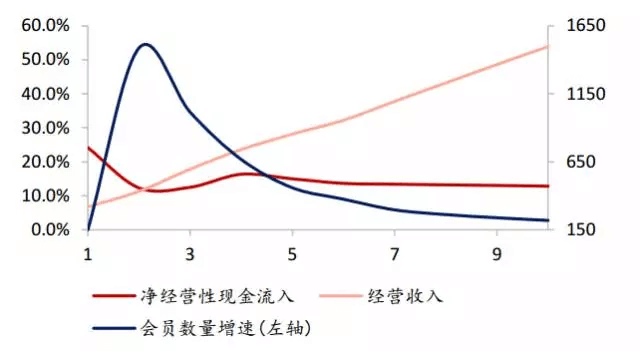

健身房的收入来源主要有三部分:会籍收入、私教收入、以及其他周边销售和增值服务收入;经营成本涉及和健身房日常运营相关的经营开支均计入成本,包括租金、 人工( 工资和佣金)、装修和器材折旧、水电费等。在此不过多赘述,下图详细展示了传统健身房的各项成本收入:

图表6:健身房单店盈利模式测算

在盈利模式方面,励石认为,收入来源主要依靠会员数量与续卡率,理想环境下私教转换率在30-40%。成本端主要考虑租金压力与人员成本。通常情况,健身房成立之初的3个月,为其快速收回成本稳定现金流的周期,这一阶段时间决定健身房能否在接下来的6-12个月快速现金流稳定平衡。影响健身房盈利能力和持续盈利的关键因素包括:新会员增加数、老会员续卡率、私教转化率、 会籍客单价。

图表7:单店健身房10年现金流测算

五、健身行业格局变化百花齐放

1)整体集中度分散,各层次格局分化

中国健身房市场较为分散。 从门店数量看, 2016 年中国前十大品牌健身房总体数量近 600 家,占整体健身房市场的 16%左右。从收入规模看,行业龙头威尔士 2016 年收入 7.7 亿元,仅占整体健身服务市场的2.6%左右。

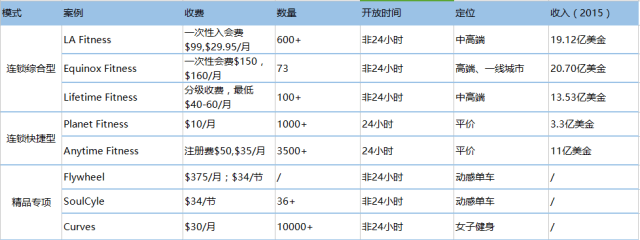

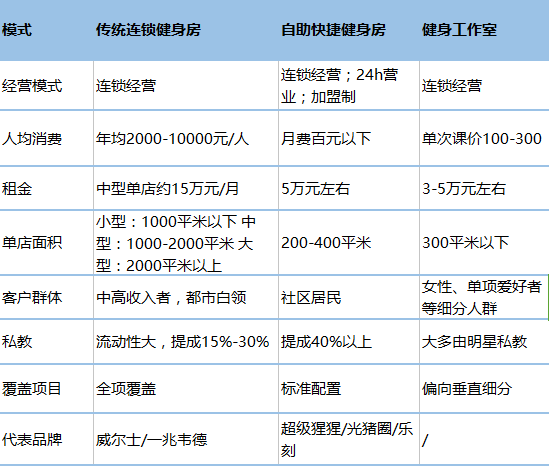

2)多元健身房模式开始在中国出现

多元健身房模式已在成熟市场快速发展。 美国作为当今全球最大的休闲体育市场,其健身俱乐部的发展历史已有近 70年。美国已臻成熟的健身市场主要有两种模式:综合健身俱乐部和精品专项健身工作室;其中综合健身俱乐部又分为传统重资产大型健身房和新兴廉价快捷健身房。IHRSA数据显示, 2015 年,美国总人口的19.6%是健身俱乐部会员,其中的 43%是精品专项健身工作室会员。

以美国的健身房为例,详见下表:

3)与美国市场类似,国内健身服务行业伴随消费升级浪潮快速增长,从连锁健身房经营模式的单一格局逐渐向连锁、工作室、新兴模式并存的多元格局演进。 从定位4和模式两大维度来看,可以概括为从高端、共性市场为起点的发散式变革。具体来说,目前行业格局可分为:

A:定位高端市场, 以满足共性健身需求的威尔士、一兆韦德等高端连锁健身品牌为代表。其中形成一批对个性化服务、互动体验的诉求尤为强烈的消费者,同时培育一批熟悉健身房运营、利用客户资源自立门户的健身教练,进而延伸出满足个性需求的健身工作室模式。两者差别在于:连锁式的复制模式已经形成了一定品牌力和进入门槛;而健身工作室定位人群更为细分,用户体量较小的运营模式下尚未有规模性品牌。

B:定位大众市场,以满足共性需求、 非连锁、无品牌的社区类普通健身房为代表,然而缺乏体系化管理和品牌力使其经营较不稳定,难以形成复制模式。 其中形成了一批对健身指导有个性化诉求(减脂/塑性/纠正形体等)、但对私教价格较为敏感的消费群体,随之孕育了满足个性化需求为主的健身 APP,以 KEEP、 FEEL 等为代表。

C:定位中端市场, 以传统中端连锁健身品牌(浩沙/中体倍力等) 为代表。 中端市场的目标客群最为特殊,性价比和健身服务体验并重,这对健身房的定位和模式权衡有更高的要求。虎嗅网数据显示,中端品牌的份额从 2010 年的54%下降到 2013 年的 36%。

D:此外,近两年行业内运营而生了一批健身房新玩家,以超级猩猩、光猪圈、乐刻运动为代表。 大多定位大众和终端市场,而其运营模式较轻,缓解了传统模式租金和人工成本压力较大的痛点, 融合了移动互联健身理念,本质上仍然是通过线下落地的连锁健身房。

这里我们将中国的健身房市场做如下划分:

- A:高端连锁龙头品牌有望实现扩张,提升市场份额。 定位高端的健身俱乐部选址靠近人流较大的商业中心,人均消费 2000 元左右,一线城市达到 4000 元左右。同时,部分准一线城市(如成都/杭州/青岛/南京/武汉等)居民消费能力与健身意愿同步提升。由此高客单价和不断积累的用户数量,配合连锁品牌运营能力,其具备了持续盈利、快速复制、规模扩张的基础。在此过程中,连锁式的品牌力成为该市场的高进入门槛,因而格局相对稳定而趋于集中。

- B:精品工作室:曾经国内的精品工作室主要是个人组建,进入门槛低还未跑通复制模式。从2016年开始,已经有小而美模式注重体验的连锁工作室出现,并且形式开始丰富化,比如瑜伽、搏击、蹦床、多主题健身馆。他们不仅在产品线上有了更丰富的内容,也结合O2O思维,线上线下相结合。从模式上具有以下特征::

- 1)规模较小,会员承载力有限。 工作室面积在 200-300 平米,比连锁健身房品牌小 50%以上,初始投资成本较少( 70-100 万),进入门槛较低。:

- 2)人工成本较低( 3-8 人)。 一般健身工作室在白领聚集的商圈或社区。

- 3)注重互动,客单价高,定位细分人群: 私教课费用约 300-500 元/节,团课费用约 100-150 元/节。目前在我国开设的健身工作室平均拥有会员 353.8 人,其中女性占比 78.18%。大比重的女性会员使得工作室提供的课程以减脂( 34.25%)和塑形( 28.64%)为主。

- 比如最近刚刚顺为领投的壹季体能馆,就是以体能训练为核心的健身房,同时打造体能+赛事的模式增大用户粘性。真格基金也刚刚投资了一个从美国引进的蹦床项目,该类项目以快速、高效燃脂著称,店面复制速度快,并且拥有独特IP属性。再比如前不久融资完成的瑜伽项目OMCAT,以智能+瑜伽为切入口,通过快速在商圈CBD办公区快速开店完成复制。

- C:自助快捷模式:自 2014 年起,一种向海外学习的新兴 7x24 小时自助健身房模式悄然兴起,超级猩猩、光猪圈、乐刻健身等均在短期内拓展几十家门店。

- 超级猩猩: 成立于 2014 年,其主营业务是建设 24 小时营业的自助健身舱和团体课工作室,用户按小时付费可以选择付费私教服务或团操课程服务。其中,团体私教工作室课程收费为 50-120 元/节,客流量约为300 人/天,团课收入占超级猩猩总收入的 60%。自助健身舱收入约占总入的40%,占地和客容量较小,健身舱本身造价约 65 万/个,收费形式为 30-50 元/小时。

- 乐刻运动: 成立于 2015 年 4 月, 2 年时间内已在全国范围扩张到近80 家门店(面积平均 300 平米左右),并且首次打出“ 99元包月”的廉价收费模式,平价的收费模式为乐刻吸引了众多经济实力尚浅的年轻群体。服务上注重“轻器械,重操课”,以针对女性瘦身的“操课”为主,器械选择上也多为适合女性的跑步机等设备。

六、励石建议

励石认为国内健身服务行业作为消费升级的产物呈现欣欣向荣的快速成长状态,行业规模未来增速望达 20%,而期间可期待的变化不仅是健身会员渗透率和私教使用比例的提升,更有资本力量介入后龙头品牌份额有望得以加快提升,同时新兴模式迭起加速行业变革。

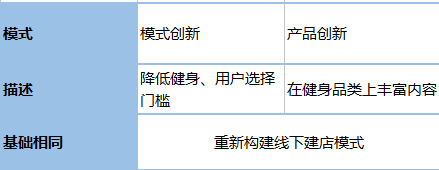

通过扫描市场上大部分健身项目后,励石将目前新型健身房分为两大类,即模式创新与产品创新。通过下图,目前在做模式创新的一批项目,通过规模复制达到估值上涨趋势,但励石更看重产品创新的健身项目,因为通过健身内容的新颖以及抓住用户痛点,大规模复制后,仍旧有较高用户留存与活跃,可以打造真正的第三生活空间,从而加大健身房的附加价值,提高市值。

励石建议围绕模式创新和产品创新两条主线,发现新兴健身房机会,励石更倾向于看重产品创新兼具致力于解决行业痛点、且拥有一定用户基础的新兴健身房模式。

关注励石创投!